主なサービス内容

お金は、「ただ節約し、殖やせばよい」というものではありません。

あなたの「夢」を実現するために、あなたが大切にしているもののために、

そして、あなたがあなたらしく生きるために、豊かに上手に使うもの。私たちはそう考えています。

みなさまのご相談内容によっては、お役立ちできる様々な分野の専門家とあなたを「つなぐ」ことも行います。

そして、この「家計と暮らしと住まいの相談室」の最大の特徴は、

お客様のライフステージや環境の変化に継続的に対応するライフプラン会員制度です。

長期にわたって担当させていただくため、様々なパターンを想定して何通りもシミュレーションしたり、

お客様ご自身が気づいていない問題を先読みしてアドバイスすることができます。

貯金ができなくて悩んでいる方へ

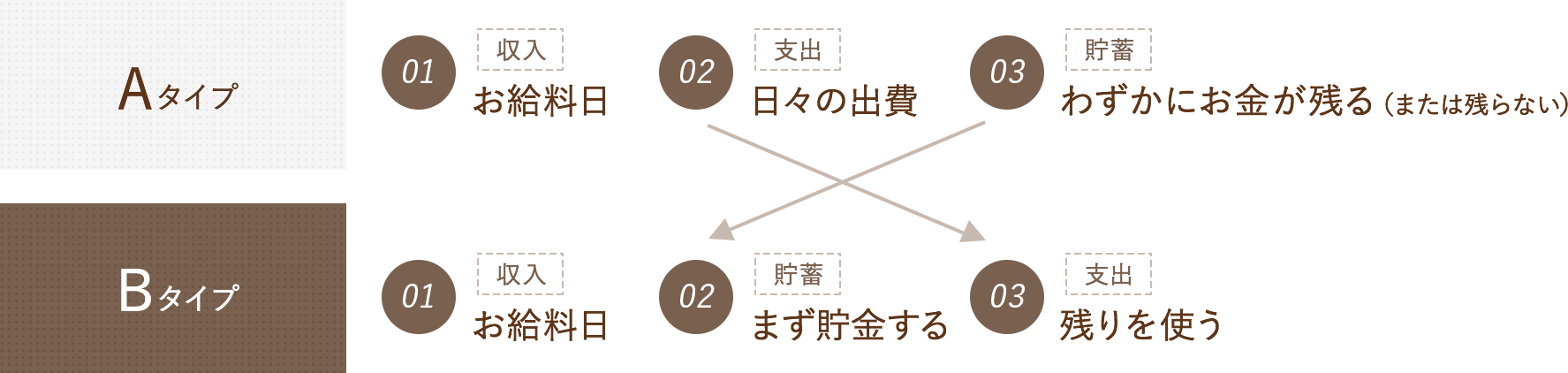

貯金ができないと悩んでいらっしゃるご家庭では、毎月のお金の流れがAタイプのようになっていることが多いようです。

このようなご家庭で貯蓄ができる家計になるための方法は、お金の流れをBタイプに変えることです。

②の支出と③の貯蓄の順番を入れ替えます。「まず貯金する」がポイントです。

毎月の金額を定額にして積立てることと、お給料の振込口座(生活口座)とは別の口座にしておくこと、この2つがコツです。最初の数ヶ月間はストレスを感じることになるでしょうが、

いつの間にかほとんどのご家庭ではしっかりと貯蓄できるようになります。

子どもの教育資金のことで悩んでいる方へ

子どもがほしいと考えている、あるいは既に子育てをしている、

そのようなご家庭での大きな関心事の一つは、やはりその費用(=教育資金)です。

ほとんどの方は「子どもの教育には大きなお金がかかるらしい」と感じていらっしゃいますが、

ではそれがどの程度の金額なのかを具体的に認識している方は多くはないようです。

文部科学省やその他の団体、企業の調査を見ると、次のようなことがわかります。

| 高校(国公立)卒業までの18年間 | 学校外教育費等を含めて約500〜600万円 |

|---|---|

| 大学(国公立、自宅通学)4年間 | 交通費や生活費を含めて約500〜600万円 |

要は、こどもが生まれて大学を卒業するまでに、少なく見積もっても1,000万円を超えるお金が必要になる!ということです。「教育費は人生の三大支出の一つ」と言われるのもうなずけますね。

厄介なのは高校卒業後、それまで18年間に要した金額と同等またはそれ以上の金額が、最後の4年間(大学)で必要になるということです。

高校卒業までは、毎月の家計で何とかやりくりできるとしても、この最後の4年間(大学)を家計のやりくりだけで対処するのはなかなか困難です。

早い時期から計画的な貯蓄をしておくことが理想的

子どもが高校3年生になるまでの間に、最後の4年間のためにできれば早い時期から計画的な貯蓄をしておくことが理想です。

貯蓄が間に合わない場合には、奨学金(子が返済)や教育ローン(親が返済)の活用も考えられます。

ただし、貯金だけでは足りないからと直前になってあわてることになってしまえば、奨学金やローンの手続きが間に合わなくなってしまいますし、何よりも家族や親子の関係に悪影響が及んでしまいます。ですから、特に大学進学費用については、その全てを親が負担するのかどうかなど、夫婦、親子の間で早めに考えておくのがよいでしょう。

生命保険の見直しでお悩みの方へ

生命保険に加入するとき、見直すとき、その「基本の”き”」は、「必要保障額から計算する」ということです。

「必要保障額」とは、自分が死亡した時、遺族には一体いくら残しておけばよいのか、その金額のことで、この金額を測ることが最初の第一歩です。

洋服を買う際にも、まず自分の身体のサイズを測ります。保険もそれと同じで、自分に必要な「保障のサイズ」を知っておく必要があるということです。

必要保障額の算出方法

| A.遺族に必要とのなるお金 | B.準備できているお金 | C.必要保障額 |

|---|---|---|

|

|

保険で受け取りたいお金 |

| A.遺族に必要とのなるお金 |

|

|---|---|

| B.準備できているお金 |

|

| C.必要保障額 | 保険で受け取りたいお金 |

必要保障額は家庭によって異なる

図を見て分かるように、「C.必要保障額」を測るには、いくつもの項目について、その金額のイメージを持つ必要があります。

気をつけたいことは、一つ一つの項目の金額は決して

「世間の平均値」や「保険屋さんが教えてくれる“統計上”の金額」ではないということです。

特に「A.遺族に必要となるお金」のどの項目も、自分と家族の考え方次第、家庭によってそれぞれ異なるのです。

必要保障額は時間の経過とともに変化する

一般的には、あなたの「今の必要保障額」よりも「10年後の必要保障額」の方が小さくなります。

それは、10年後の方がそれだけ「A.遺族に必要となるお金」の量が小さくなるからです。

保険を新たに契約する時や見直しをする時には、このようにして測った「必要保障額」とその金額の今後の変化に合わせて、保険金額(保障額)や保険期間(保障の長さ、期間)を決めるのが基本です。

貯蓄計画が保険の見直しの王道

今後いかにして貯蓄を増やしていくのか、その計画を同時に立てることができれば、

それはそのまま「将来の貯蓄増加」=「将来の必要保障額の減少」となって、保険を小さくすることにつながります。

当然のことですが「貯金がたくさんあれば、保険は要らない」わけですから、今後の貯蓄計画をしっかり立てることこそが、実は保険見直しの王道なのです。

医療保険や、がん保険の選び方でお悩みの方へ

病気やけがのために働けなくなる(収入が減る)、医療費がかかる、という場合に備える保険が「医療保険」や「がん保険」です。

当然のことですが、「保険に加入していれば病気にならない」とか、「保険に加入していれば病気が治る」というわけではないのです。あくまでも、病気やけがによって生じる経済的なダメージを補うものでしかありません。

ですから、「起こる可能性は高いけれど、ダメージは小さい」ことと、「起こった時にはそのダメージは大きい」ことを分けて、優先順位をつけましょう。

起こる可能性は低いけれど、ダメージは大きい

ガンや心疾患、脳血管疾患などのように、その治療に(公的医療保険ではカバーしきれない等)大きな費用がかかったり、後遺障害などの状況によって大幅な収入減が予想されるような事態に対して、ある程度まとまった一時金が給付される保険は優先順位が高いと言えるかもしれません。

起こる可能性は高いけれど、ダメージは小さい

逆に、入院した際の差額ベッド代や諸雑費などについては、「入院一日につき10,000円」などという形の古典的な医療保険に加入していなくても、「貯蓄で何とか賄う」と考えることもできるのではないでしょうか。

貯蓄で賄うことができるものまで、保険でカバーしない

最近の医療保険やがん保険のパンフレットを見ると、様々な特約が用意されているようです。

特約一つ一つの保険料(掛け金)はわずかであっても、今後20年30年にわたってかけ続けるものですから、その積み重ねはとても大きな金額になります。貯蓄で何とかまかなうことができそうなものまで保険でカバーすることは避けましょう。

住宅ローンの金利は、「固定」と「変動」どちらが良いのかお悩みの方へ

マイホームの購入に伴って住宅ローンを組む際に、

変動金利タイプと固定金利タイプのどちらにすればよいのか、迷う方が多いようです。

一般的には、当初の金利は変動金利タイプの方が固定金利タイプのものよりも、低く(毎回の返済額は安く)設定されています。そのため、当初の返済額が安くて済む変動金利タイプのローンに魅力を感じてしまうようです。

セオリーでは以下のようになります。

- ・金利が低い時には、将来の金利上昇リスクに備えて「長期固定金利タイプ」

- ・金利が高い時には、将来金利が下降したときに返済額が少なくなる「変動金利タイプ」

低金利下の現在(2017年)のような状況においては「固定金利タイプ」がセオリーです。

また、住宅ローンの返済は、一般的には長期間にわたります。

どちらが「損か得か」と比較することも大切ですが、同じくらい大切なことがあります。

それは心理的な「安心感」です。

今後金利が上昇するようなことがあっても返済額が大きくなることはない。という「安心感」があります。

いつか金利が上昇して返済額が膨らむかもしれない。という「不安感」が続くかもしれません。

住宅ローンを選ぶ際には、このような数字では見えないことも一緒に考えたいものです。

老後のための貯金をどれくらい、

どのようにして貯めたらよいのか悩んでいる方へ

多くの方の場合、公的年金だけでは老後の生活費をまかなうことはできません。

みなさまご自身がイメージする「老後の生活費」と「公的年金の受給額」との差額、これが「老後のための貯金」の金額です。

ですから、次の2つの数字をあなたご自身が把握する必要があります。

01. あなたがイメージする老後の生活には、いくら必要なのか

他の多くの場合と同じように、この「老後生活費」についても、ご家庭によって様々です。

あなた(またはご夫婦)の価値観や趣味などによって、また子どもと同居しているのかどうかなどで異なります。

あなたは月々いくらあれば、あるいは毎年いくらあればよいでしょうか。この金額を具体的にイメージしましょう。

02. あなた(と配偶者)が受け取る公的年金はいくらなのか

あなた(と配偶者)は、ずっと会社員だったのか、自営業者だったのか、第3号被保険者の期間があったのかなど、それまでの働き方や加入していた公的年金制度によって金額が異なります。

定期的に送られてくる「年金定期便」や「ねんきんネット」(日本年金機構)によって、自分自身が受給できる金額を推測しましよう。

金額が把握できたら計算式に当てはめてみましょう

- 01.

あなたがイメージする老後の生活費 - 02.

あなた(と配偶者)が受け取る公的年金 - あなたが安心できる年数

- 老後のための貯金額

雑誌等で「老後の蓄えには数千万円必要!」などという記事を見かけますが、自分自身の人生の過ごし方から考えることが大切です。

老後のための貯蓄方法。

税制上のメリットがあるものをご紹介

※勤務先の退職金制度によってどの程度期待できるのか、それを知っておくことも重要です。

- ・個人型確定拠出年金(iDeCo)

- ・個人年金保険

個人事業主の方などは、上記に加えて次の二つの制度も有力な選択肢になるでしょう。

- ・小規模企業共済制度

- ・国民年金基金

これらの制度は老後の公的年金の補完を主な目的としているため、途中での掛金の変更や停止、受け取り可能な時期などについて、それぞれにルールが設けられています。

教育資金の積み立てや住宅ローンの支払いなど、他のライフイベントとのバランスも考慮しながら、貯蓄方法や金額を決めるのがよいでしょう。

資産運用の方法でお悩みの方へ

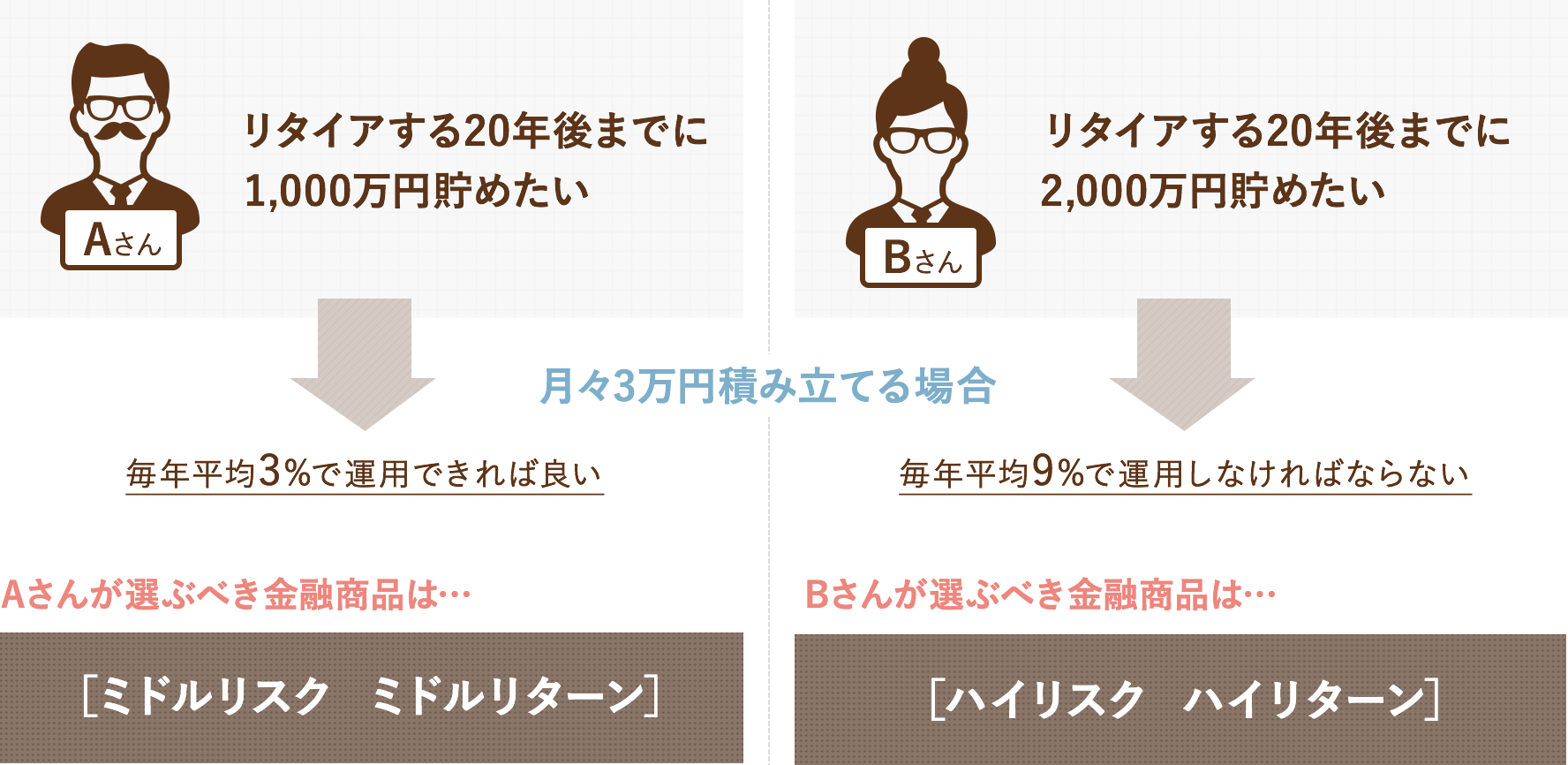

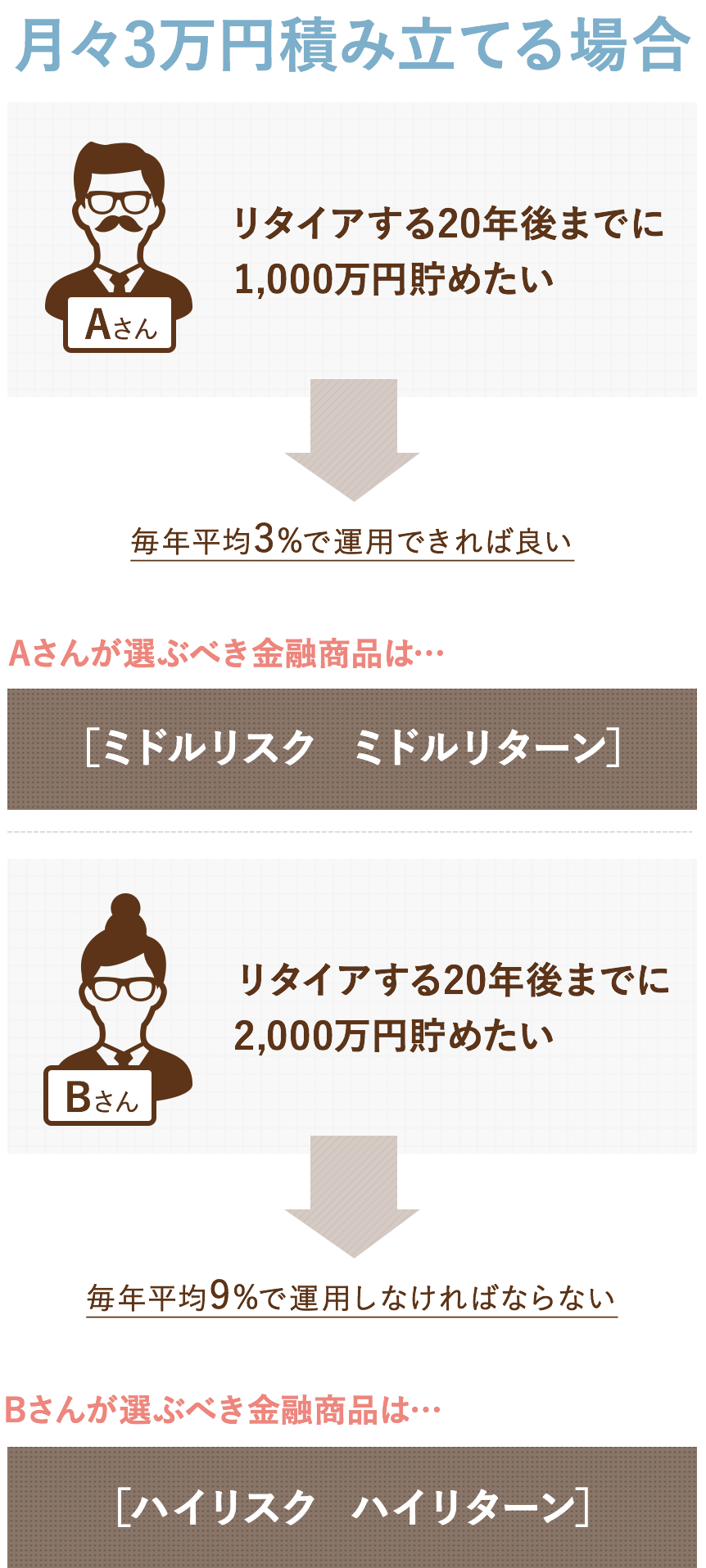

資産運用を考える際に最も大切なことは、目標を設定することです。(これが「基本のき」です)

目標 = 何年後に(運用する期間)、いくら(目標金額)

目標が異なるAさんと、Bさんのパターンを見てみましょう。

Aさんの「3%」とBさんの「9%」とは大きな違いで、選ぶべき金融商品やポートフォリオも大きく異なるはずです。

つまり、目標によって金融商品の選び方が異なり、「目標」が決まらなければ金融商品を選ぶことはできない、ということになります。

しかし、この「基本のき」を定めないまま資産運用をお考えになっている方がとても多いようです。

リスクを低減させたいのなら「長期」が大切になる

資産運用を始めるにあたっては、もう一つ大切なことがあります。

それは「最大いくらまで、最長いつまで」資産運用にお金を回すことができるのか、それを知っておくことです。

リスクを低減させるセオリーの一つは「長期」です。

裏返せば、「短期」ではリスクを回避することがとても難しい、ということでもあります。

ですから「近い将来あてにしたいお金」は資産運用には不似合いなのです。

今後10年、20年にわたって手をつけずにすむ金額はいくらなのか、あるいは、毎月いくらの積み立てであれば長期間続けられるのか、ライフイベントや家計の将来から逆算してイメージしておきましょう。

相続や介護についてお悩みの方へ

最近は、親の介護や生活費に関すること、また相続に関連にするご相談も増えてきました。

親のこととはいえ自分自身のことではありませんから、親とあなたの良好なコミュニケーション、人間関係がなければ物事はうまく運びません。

そういう意味で「ウチはちょっと・・・」と思われる方は、まずはそこからです(簡単ではない方も多いようですが)。

その上で、できれば親子で一緒に課題を整理する、あるいは課題を洗い出すことから始めましょう。

課題になることの多い事柄をいくつかご紹介

みなさまご自身が気づいていないかもしれない、けれどやはり大切なことがあるかもしれません。

- 1. 介護が必要になった時の暮らし方や施設の問題

- 2. 介護が必要になった時の経済的な問題

- 3. 誰が介護するのか

- 4. 介護保険の仕組みや利用の仕方について

- 5. 親が自分の財産を自分自身で管理できなくなった時の問題

- 6. 親が築いてきた財産を、誰がどのように引き継ぐのか

- 7. 相続税を払うことになるのか、そうであればどの程度なのか

- 8. 葬儀やお墓の問題

- 9. 終末医療についての考え方やそれに関する問題

- 10. その人らしく生活し、その人らしく生きるために、家族としてできることは・・・

- 11. そもそも、どこの誰に相談すればよいのか

課題の整理が難しい時には、専門家に相談しましょう。

司法書士や税理士、ファイナンシャルプランナーの他に、終活や相続のアドバイザーといった専門家も、きっと役に立つはずです。

平尾相談室(福岡)

| 住所 | 〒810-0014 福岡市中央区平尾2-17-14 INGS平尾3F |

|---|---|

| TEL | 0120-783-460 / 092-406-7951 |

| 営業時間 | 平日・土 10:00〜20:00 日祝 10:00〜18:00 ※予約制(電話受付10:00〜18:00) |

| 定休日 | 不定 |

| 名称 | 一般社団法人日本ライフプラン研究所 |

|---|---|

| 平尾相談室 | 福岡市中央区平尾2-17-14 |

| 法人成立の年月日 | 平成23年4月25日 |

| 目的等 | 当法人は、個人及び法人が、あらゆる目標を達成し夢を実現することを支援するために、 適切な専門職と出会う機会を創出することを目的として次の事業を行う。

|

| 役員に関する事項 | 代表理事 久恒 恵美子 理事 鶴田 明子 理事 堤 淳子 理事 平野 佳代子 |